文|聚美丽 Lucky

今天一早,世界迎来首场半决赛。

在赛场之外,有人笑谈这届世界杯在薅“人类彩票梦”的羊毛,而美妆品牌在努力薅“世界杯”的羊毛。

只是,相较于2018年的世界杯,今年的世界杯内外,关于化妆品的声音少之又少。

彼时,和世界杯国度相关的彩妆非主流色号同比增长100%以上,MissCandy、自然堂等品牌推出了世界杯定制系列。

而2022年,除花西子品牌在抖音世界杯专题内的广告:“送花,不如送花西子”,瞄准世界杯背后广大球迷送礼需求外,其它多是男士化妆品在“蹭热度”,比如尊蓝推出了世界杯限定版,蓝系化妆品发布“世界杯非官方放假通知”,以冠军有奖竞赛的形式与其目标受众互动。

截图自抖音体育、尊蓝微博

除此之外,却再看不到别的美妆品牌的“实际行动”。不过,结合美妆的视角,我们从中仍可发现一些“联系”。

1、从区域上看,欧洲足球、美妆“热度”不减。本届卡塔尔世界杯八强欧洲占5席,在美妆上,欧洲化妆品市场在2019年总值就为1230亿美元,欧睿国际预估虽受疫情影响,但2022年欧洲化妆品市场仍是千亿美金规模,约为1202亿美元。

2、无缘八强的美、日、韩三国,球场、美妆都“失意”。在今年世界杯中,美、日、韩三国均进入十六强,但未进入八强,而在美妆上,根据三国代表性美妆品牌的财报来看,美妆板块的营收多有下滑。

3、踢足球和美妆品牌间的PK一样,“爆冷和反转”或许会发生,但最终,足球比赛真正比的是功底和团队配合,美妆马拉松拼的是品牌技术壁垒、稳定盈利能力和完善的组织体系。

2022世界杯八强背后国度的美妆现状荷兰、法国、英格兰、克罗地亚、葡萄牙、阿根廷、巴西、摩洛哥八个国家的足球队成了2022卡塔尔世界杯八强,从地理上来看,前五个国家都属于欧洲,最后一个属非洲,另外两个则是南美洲。

显然,欧洲在足球界占据绝对的实力,而在八强所属的欧洲、南美洲、非洲的美妆市场现状为欧洲美妆巨头多、南美洲巴西Natura一家独大、非洲化妆品市场年增长率约30%,但主要依赖进口。

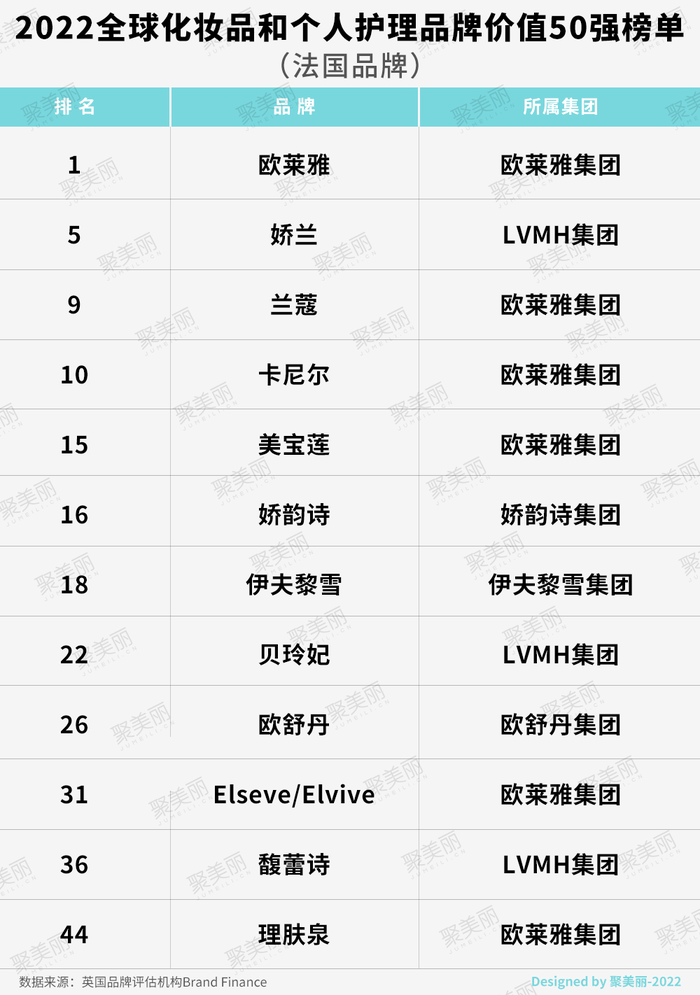

在今年英国品牌评估机构Brand Finance发布的“2022全球化妆品和个人护理品牌价值50强(以下统称“Cosmetics 50 2022”)中,我们也可以看到欧洲品牌占据近半数,这其中进入本届世界杯八强的法国,上榜的化妆品品牌居多。

法国化妆品品牌在全球占据着重要地位。据法国商务投资署提供的数据显示,法国化妆品品牌占世界市场近25%的份额,且在2021年中国香水类产品从法国进口额为6.37亿美元,占总额的58%。

结合各大集团发布的财报来看,欧莱雅集团2022前三季度销售额为279.4亿欧元,在品类上,高档化妆品、香水拉动销售,其中高档化妆品销售为104.84亿欧元,而香水品类在2022上半年同比增长35%;在销售区域上,新兴市场拉丁美妆销售增速为20%,而包括中国市场在内的北亚地区增长17.5%。

值得关注的是,欧莱雅在该财报中特别指出了巴黎欧莱雅今年在抖音平台的销售,8月份抖音GMV为1.38亿元,此外,欧莱雅对于中国市场的重视还体现在,将旗下高端品牌Carita引入中国市场,及欧莱雅中国旗下上海美次方投资了中国香氛品牌闻献。

而LVMH集团2022前三季度美妆和香水销售额则为55.77亿欧元,且2022年Q3化妆品营收额首次超资生堂,但在今年第三季度,LVMH集团在涵盖中国的亚洲市场仅增长2%,在总营收占比下滑至32%。

不过,其对中国市场依然看好,今年8月LVMH集团将香水化妆品中国区旅游零售供应链中心落地海口。此外,LVMH集团大公子Antoine Arnault及其妻子投资了已进入中国市场的德国高端护肤品牌Augustinus Bader,据悉本次融资除用于欧美地区的营销外,还会用于扩张在亚太地区尤其是中国市场的零售渠道。

而除法国外,进入八强的英格兰背后也有美妆巨头——联合利华,其旗下品牌多芬、力士、清扬、炫诗、卫宝、Sunsilk、舒耐、Axe/Lynx/Ego均上榜Cosmetics 50 2022。

据联合利华2022年三季度财报显示,前三季度其营业额为456亿欧元,同比增长16.1%,其中美容与健康业务前三季度营业额为90亿欧元,个人护理业务营业额为101亿欧元。需要指出的是,联合利华的增长原因一部分是因产品价格的上涨,但同时也出现了销量下降的情况,可谓“成也价格,败也价格”。

在中国市场上,其表示虽然中国营业额增长较前几年缓慢,但中国已是联合利华的第三大市场,重要程度不言而喻。

无独有偶,欧舒丹集团在2023财年第二季度及上半年财报中表示,主要贡献来自旗下香氛身体护理品牌欧舒丹,在地域上,中国为其亚太地区最大市场,占上半财年整体销售额的13%。

总的来看,以法国化妆品品牌为代表的欧洲美妆市场,在具体品类的业务表现上,呈现出高端美妆、香水香氛品类带动增长,及中国是重要市场的共性。

在南美洲,就如同连续八届进世界杯八强名单的巴西一样,在美妆市场上,只有Natura&Co一家独大,据WWD(世界时尚潮流资讯网)发布的《BEAUTYINC' S TOP 100 2020年全球美容企业百强榜单》显示,Natura&Co因收购雅芳而首次进入前十。

截至目前其旗下美妆品牌有雅芳、Natura、The Body Shop和Aesop四个品牌,但在前三季度仅定位高端Aesop有所增长,其余均下滑,其中雅芳和The Body Shop分别大幅下滑22.5%、26.1%。

财报指出,受俄乌战争和疫情叠加因素的影响,品牌虽在进行商业模式改善但没有成效,目前来看,Natura&Co想“成为全球顶级化妆品集团之一”,道阻且长。除了不断收购和集团内部重组调整外,想要突围,Natura&Co必须建立起更完善的多品牌矩阵及支撑其长远发展的技术核心壁垒。

相较于南美洲的一家独大,非洲的化妆品行业就如同进入本届世界杯八强的非洲选手仅有一名一样,本土出名的少。

据了解,摩洛哥本土化妆品企业IntelCare已参与多届进博会,并公开表示进博会是非洲企业扩大出口、拓展中国市场的机会。与此同时,我们也看到趋势预测机构WGSN指出不出十年,非洲将会成为全球美容化妆品行业聚焦的中心。

但该企业在化妆品行业并没有什么知名度,如Natura&Co一样,想要实现其成为摩洛哥化妆品界领军企业,并在国际上打响品牌知名度,需要建立自身企业的科技竞争力。

无缘八强美、日、韩,球场、美妆都“失意”?在世界杯比赛持续不断的爆冷与反转中,原本欲冲八强的美、日、韩“失败”了,与此同时,我们发现在美妆上,美日韩三国的代表品牌在业绩上也多呈下滑。

其中,美国作为全球最大的化妆品消费国,呈现出了本土化妆品企业竞争激烈的格局。据前瞻经济研究院数据显示,在2021年欧莱雅占据美国化妆品主要市场份额,为12.4%,美国本土品牌宝洁排名第二,占比约10.3%,而同为美国本土品牌的雅诗兰黛、强生占比分别为6.6%、4.7%。

除此外,L Brands、Bath &Body Works、高露洁、露华浓等也进入美国2021年前十大化妆品企业行列。

暂不说已申请破产的露华浓,就拿具有代表性的宝洁、雅诗兰黛来讲,其中宝洁在财报中指出美妆业务版块整体增幅受到SK-II销售额下降的拖累,再加上过度依赖“快消”打法也损耗了品牌的价值,据悉,2022财年,宝洁在大中华区有机销售额同比下降4%。

为寻求新增长,宝洁近年来不仅进行了产品提价,还通过收购TULA、FARMACY、OUAI等扩充美妆品牌矩阵。但旗下产品屡涉“致癌风波”,及宣传上涉“辱女”等问题,使得消费者对宝洁有了负面认知,或会影响宝洁的发展。

同样业绩下滑雅诗兰黛,在2023财年第一季度财报中指出,雅诗兰黛集团总净销售额为39.3亿美元,同比下滑11%,一季度雅诗兰黛集团主要地区净销售均呈现负增长,在品类上,除护发业务有增长、香水基本持平外,护肤、彩妆业务下滑明显。

而在日本市场,资生堂集团、花王集团虽然在2022年前三季度财报中都取得了销售额的增长,且旗下都有品牌上榜Cosmetics 50 2022。但在中国地区却是“节节败退”。

2022年上半年,资生堂中国地区销售额同比下降14%,为近六年上半年业绩降幅最大,也是资生堂在全球范国内销售额降幅最大的市场。而且在今年1月,资生堂中国决定将旗下Za姬芮,及专为中国市场定制的泊美一起出售给美妆品牌管理集团URUOI。

2022年前9个月化妆品业务销售额为1755亿日元的花王集团,指出中国上半年因封城受到较大影响,市场整体放缓。

同样遭遇困局的韩妆,在中国似乎“凉意”更甚。

爱茉莉太平洋集团不仅整体营收、利润双双下滑,分别为13.9%、50.5%,在中国市场上还频频关店、撤柜,风光早已不复存在。

据不完全统计,该集团旗下Innisfree悦诗风吟、HERA赫妍、伊蒂之屋等在中国均有不同程度下滑。其中,悦诗风吟在中国市场上近几年撤店率为80%、今年3月HERA赫妍也已全面关闭线下专柜,并在3月底关闭了线上微信商城。

而伊蒂之屋则在今年11月于天猫旗舰店首页发布公告称,因品牌战略调整,伊蒂之屋天猫旗舰店将暂停运营,下架店铺内的所有产品。

LG生活健康前三季度营收下降更大,为20.4%,其中第三季度美容化妆品板块营业利润为3.44亿元,同比下降68.6%。对此,LG健康生活表示,第三季度主要受中国区旅游零售、经营环境不利的影响,导致业绩持续低迷。

据欧睿国际指出,2021年韩妆在中国的份额仅剩3.6%,而国货美妆早在2020年就已占56%的份额,可以预见,未来韩妆,尤其是平价彩妆营收状况仍堪忧。

想成为“中国欧莱雅”的国货品牌还缺什么?

与中国男足梦想在世界杯的舞台上与国际劲旅同行竞技一样,广大国货品牌的一个梦想就是成为“中国的欧莱雅”。

我们清楚地看到,虽然部分国际品牌在中国市场呈下滑是事实,但国际品牌有着长期的积累与储备,有着深厚的技术壁垒、品牌护城河,仍然占据着全球市场的优势地位。

对于国货,想要成为真正的“中国欧莱雅”,要学习的地方还有很多。国货品牌要进入化妆品行业的“世界杯”,还需要迈过如下几道槛。

1.孵化出跨品类子品牌

要想成为“巨人”,首先要学会“巨人”的思维。

欧莱雅集团、雅诗兰黛集团等国际品牌,不仅经历了自创品牌的持续复利增长,还通过收购、并购的形式,成功孵化跨品类的子品牌。

譬如,欧莱雅集团采取的是品牌“金字塔”战略,除了巴黎欧莱雅等自有品牌外,赫莲娜、兰蔻、YSL、科颜氏等品牌每个单拎出来,在市场上都具有一定知名度和份额。

但在国货品牌中,目前却鲜有成功孵化出跨品类子品牌的企业。

拥有百年历史的上海家化,曾经在多品类、多品牌层面一度被市场看好。但眼下除了六神之外,上海家化缺少具有竞争力强的头部品牌,今年前三季度其旗下护肤占公司营收比例甚至同比下降14.71%。

今年,摆在上海家化面前的现实挑战,就是如何戒掉对“六神”的依赖,并孵化出持续复利增长的子品牌。

前几年获得快速发展的完美日记母公司逸仙电商,除了自主研发护肤品牌完子心选,也学习了国际品牌的打法,开启“买买买”模式,通过收购彩妆品牌小奥汀,及Galénic法国科兰黎、DR.WU达尔肤(中国大陆业务)、EVE LOM等护肤品牌,建立多品类、多品牌矩阵。

从财报来看初见成效,护肤品牌营收同比增长33%,但完美日记能否“翻身”、其收购的护肤品牌能否继续增长,带给我们期待的同时,仍需时间验证。

而珀莱雅集团目前旗下拥有“珀莱雅”、“彩棠”、“Off&Relax”、“悦芙媞”、 “CORRECTORS”、“优资莱”、 “韩雅”等涉及护肤、彩妆、洗护等品类的品牌。

这其中,除了今年双十一成为天猫国货第一的珀莱雅,及扭亏为盈的彩棠外,其它品牌的表现则是平平。业内人士指出,在今年彩妆赛道普遍低迷的情况下,彩棠确实有希望成为珀莱雅的第二增长曲线。

从彩棠当下的综合表现来讲,珀莱雅集团用“彩棠”这一品牌或许能解决当下国货跨品类孵化子品牌的难题。

总体而言,国货品牌在多品牌管理当中的成功率还是比较低的,但这也是国货品牌必走的路。

2.铺平国际化市场之路

国货品牌比肩或赶上国际品牌的另一条必走之路,是国际化市场的在地化运营。

诸如欧莱雅、雅诗兰黛、资生堂等国际品牌,在其所划分的全球市场上,遵循“Think global,Act local”策略,通过专为当地地区打造的供应链、员工团队等实现在地化运营,对于其收购的品牌,也大都有基础有能力可以快速完成收购品牌的在地化、国际化运营。

如欧莱雅、资生堂在其全球市场中,会设立研发中心、培训中心、工厂及配送中心,可以很快速地作出“在地化”反应。

但相较于国际品牌,国货品牌的国际化尚在出海早期,多是搭京东、TiK TOK等平台在海外市场的“顺风车”进入海外市场,但是,国货品牌在海外当地并没有在地化的团队、供应链优势,也就是说当前国货品牌的国际化之路还没有真正意义上开启,而在地化运营正是盘活品牌与当地消费者关系的关键环节。

3.高管团队的科学迭代

不论是多品类、多品牌管理,还是国际化策略,归根结底都是组织体系的差距,也就是说高管团队的底层能力建设是国际品牌不断变革的支撑。

纵观国际集团,大都会每隔一段时间进行高管团队的科学迭代,在职位上,CEO、总裁阵容大洗牌;而在区域上,亚太、北美、日本地区高管更换频繁。

譬如现任资生堂中国CEO藤原宪太郎,将于2022年1月1日起升任资生堂社长、COO(即资生堂集团总裁兼首席运营官)。

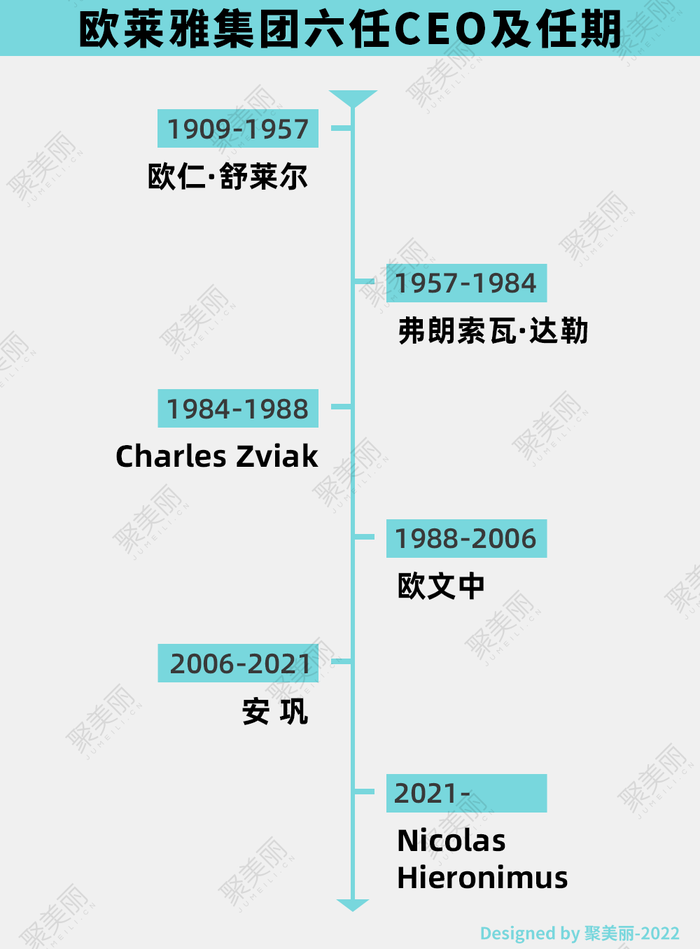

而在欧莱雅集团一百多年的发展过程中,已经到了第六任CEO。

但在国货品牌的发展中,多数仍处于创一代的时代,虽有部分品牌进入了接二代,却处于早期阶段。

综上所述,不论是多品牌矩阵、国际化、管理团队的代际传承,相较于领先的国际品牌,国货品牌仍需要一定的时间,去补足差距,并真正构建品牌自身的壁垒与护城河。

国货想要真正成长为可在国际舞台一展身手的“世界杯”选择,仍然任重道远。一直以来,相信广大美妆人士和聚美丽对国货的期待是类似的,那就是——不仅能够崛起,还能获得可持续增长,而不只是各领风骚三五载。

-博鱼(中国)|官方网站-BOYU SPORTS